1.一般

1.1 産業界の趨勢

はじめに

2024年の経済・産業の動きと2025年の展望を見ることにしよう。2024年の経済は民間設備投資に支えられて好調に推移すると思われたが、半導体関連の投資が伸びを欠いたことを主因に民間設備投資が想定通りには増加しなかったこと、加えて物価の上昇に伴う個人消費の低迷により内需(国内需要)は伸びなかった。輸出も伸びを欠いたことから、外需の押上げ効果もマイナス要因となり、内外需ともに振るわずGDP は0.1%の成長率にとどまった。鉱工業生産は電子・デバイス工業の生産は上昇したものの、主力の自動車工業が承認不正問題により、生産用機械工業も半導体関連業種以外は振るわず、鉱工業生産全体では前年比-2.6%のマイナスの伸びとなった。

2025年の経済は前年と同様、物価の上昇から個人消費の伸びはあまり期待できない。しかし、設備投資が引続き拡張期に当たっていること、設備投資意欲には依然として強いものがあること、半導体関連需要の後押しから民間設備投資は増加が期待でき、内需主導の成長となる。半導体関連業種は世界的な半導体需要の増加が2025年には2024年以上に見込まれることから生産は上向き、鉱工業生産指数は3年続きのマイナス成長からプラス成長が見込まれる。輸出はトランプ関税の影響を受けることになる。2024年では日本の輸出の約2割が米国向けで、米国向け輸出の3分の1が自動車(部品を含む)となっている。

1.1.1 概況

最近のGDPと鉱工業生産指数、第3次産業活動指数及び機械受注(船舶・電力を除く民需)の推移を詳しく見ると(表1-1-1)、景気は新型コロナの感染拡大下の2020年4~6月期に底を打ち2020年7~9月期以降回復に転じた。2022年以降のGDP の暦年ベースの推移をみると、2022年は前年に続き回復傾向をたどったもののコロナ禍前の2019年の水準には到達しなかった。2022年は2021年に比べてGDP成長率が低下している。これは個人消費や民間設備投資などの内需(国内需要)は好調であったものの、輸出の増加率が小さく、かつ輸入の増加率がそれ以上に大きくなったことから外需(輸出額から輸入額を引いたもの)が減少して、外需のGDP成長率に対する寄与度がマイナスとなったことが効いている。即ち外需の寄与度(外需がどれだけGDP 成長率を上げたり下げたりしているかを示す度合い)は、2021年の1.0%から2022年は-0.5%と、2022年については内需が堅調であったが外需が成長の足を引っ張る形となった。

2023年は個人消費が弱くなったうえに、期待された民間設備投資が予想されたほどには伸びなかった。その結果、内需(国内需要)は弱かったが、輸入額が前年を下回ったことから外需が膨らみ、外需の寄与度が1.0%とGDP 成長率の約3分の2を占め、これがGDP成長率を押し上げた形となった。2022年とまさに反対のことが生じた。

2024年は物価の上昇から個人消費がさらに弱くなったうえに、期待された民間設備投資が2023年と同様に予想されたほどには伸びなかったため、内需の伸びは小さなものにとどまった・。内需(国内需要)は弱いうえに、輸出の伸びが輸入の伸びを下回ったことから外需も減少し、外需の寄与度が-0.1%とGDP 成長率を押し下げた。その結果、GDP全体ではわずか0.1%の成長率にとどまった。

内需の寄与度(内儒のGDP 成長率への寄与度で、内需と外需の寄与度を合計するとGDP成長率となる)を見ると、2021年は1.5%、2022年は個人消費や民間設備投資が伸びて同じく1.5%となった。しかし2023年は物価上昇に伴う個人消費の低迷に加えて、民間設備投資が期待されたほどには伸びず、内需の寄与度は0.5%と前年から大きく低下した。更に2024年は2023年と同様なことがより強い形で表われて、これが内需の寄与度を0.2%まで押し下げた。

2024年には民間設備投資と輸出に多くを依存する鉱工業生産指数引続き低下した。リーディング産業である自動車工業が承認不正や台風の影響で生産が大きく低下した。コロナ禍でも鉱工業生産をけん引してきた生産用機械工業、電子部品・デバイス工業は世界の半導体需要の増加による(2022年はシリコンサイクルの山、2023年は谷で、2024年からはシリコンサイクルは上昇局面にある)上昇が期待されたが、電子部品・デバイス工業の生産は上昇したものの、生産用機械工業は主力の半導体製造装置の生産は大きく伸びたものの、建設機械、工作機械、産業用ロボット、プラスチック加工機械など多くの品目で輸出の不振などから生産が低下したため生産用機械工業全体で低下となった。鉱工業生産全体では前年比-2.6%の低下と、3年連続のマイナスとなった。

表1-1-1 GDP・鉱工業生産指数・第3次産業活動指数・機械受注(船舶・電力を除く民需)

の推移 (暦年、実質、前年比伸び率、%)

| 暦 年 | 2022 | 2023 | 2024 |

| GDP | 0.9 | 1.5 | 0.1 |

| (内需) | (1.5) | (0.5) | (0.2) |

| 個人消費 | 2.1 | 0.8 | -0.0 |

| 民間設備投資 | 2.6 | 1.5 | 1.2 |

| 公的固定資本形成 | -8.3 | 1.5 | -1.1 |

| (外需) | (-0.5) | (1.0) | (-0.1) |

| 輸出 | 5.3 | 3.0 | 1.0 |

| 輸入 | 8.3 | -1.5 | 1.3 |

| 鉱工業生産指数 | -0.1 | -1.3 | -2.6 |

| 第3次産業活動指数 | 1.6 | 1.9 | 1.0 |

| 機械受注(船舶・電力を除く民需) | 5.2 | -3.6 | 2.3 |

(注)内需と外需は寄与度を表す。内需と外需を合計すると成長率となる。

(出所)内閣府「四半期別GDP速報」2025.3、経済産業省「鉱工業指数確報」2025.3、経済産業省「第3次産業活動指数」2025.3、内閣府「機械受注統計調査」2025.2より作成。表 1-1-2も同じ

非製造業の動きを第3次産業活動指数でみると2021年、2022年、2023年と数字的には順調に回復しているものの各年の伸び率が低く、3年分を併せても2020年一年分の落ち込み(-6.9%)の3分の2程度にとどまっている。 2024年は個人消費や生産活動の低迷から伸び率が更に低下した。

民間設備投資の先行指標(6か月程度民間設備投資に先行)と言われる機械受注(船舶・電力を除く民需)は、2023年にはシリコンサイクルの下降を主因に2023年は前年比マイナスとなった。これが2023年、2024年の民間設備投資の伸び悩みに大きく影響した。

次に、GDP 、鉱工業生産指数と第3次産業活動指数、及び機械受注(船舶・電力を除く民需)の四半期の動きを見る(表1-1-2)。

表1-1-2 GDP・鉱工業生産指数・第3次産業活動指数の動向 (実質、前期比伸び率、%)

| 2023年 | 2024年 | |||||||

| 1-3 | 4-6 | 7-9 | 10-12 | 1-3 | 4-6 | 7-9 | 10-12 | |

| GDP | 1.2 | 0.6 | -1.0 | 0 | -0.5 | 0.8 | 0.4 | 0.6 |

| 個人消費 | 1.1 | -0.7 | -0.6 | -0.1 | -0.5 | 0.8 | 0.7 | 0 |

| 民間設備投資 | 1.8 | -1.9 | -0.3 | 1.9 | -0.4 | 1.1 | -0.1 | 0.6 |

| 公的固定資本形成 | 3.1 | 0.1 | -2.0 | -1.6 | -2.1 | 5.7 | -1.2 | -0.7 |

| 輸出 | -1.7 | 2.4 | 0.7 | 2.9 | -4.1 | 1.7 | 1.5 | 1.0 |

| 輸入 | -1.8 | -4.1 | 1.4 | 3.1 | -2.8 | 3.0 | 2.0 | -2.1 |

| 鉱工業生産指数 | -1.7 | 1.3 | -1.4 | 1.1 | -5.2 | 2.1 | 0.3 | 0.4 |

| 第3次産業活動指数 | 1.1 | 0.2 | 0.8 | -6.5 | -0.2 | 1.2 | 0.6 | -0.8 |

| 機械受注(船舶・電力を除く民需) | 1.8 | -2.9 | -0.9 | -1.6 | 4.1 | -0.1 | -0.7 | 2.3 |

まずはGDPの動きであるが、景気変動に強く、普段は余り変化のない個人消費がコロナ禍の影響で2021年は0.8%の成長にとどまった。しかし2022年4~6月期以降は前期比プラスとなり、2023年1~3月期まではプラス成長が続いたが、2023年4~6月期以降は物価上昇による影響がじわじわと個人消費に波及して、4期連続して前期比でマイナス基調となった。2024年4~6月以降、戻しつつあるが2024年全体では横ばいである。個人消費はGDPの約6割を占めるので、個人消費が低迷するだけでGDPの成長率を大きく引き下げることになる。

民間設備投資は堅調な投資マインド、需要の拡大、企業収益の増大などに支えられてゆるやかな拡張傾向にあるが、2023年から2024年に至る期間は予想外の伸び悩みが見られた。2023年は半導体関連需要の減少の影響が大きく、2024年はシリコンサイクルが上昇期間に入ったにもかかわらず半導体関連需要が思うように伸びなかったことがある。しかし民間設備投資は設備投資循環の拡張局面(2020年を谷とする設備投資循環で、前回の設備投資循環の山は2018年)にあり、投資マインドが強く、投資環境が良好なため、この状況は少なくとも2025年一杯は続くものと考えられる。輸出は緩やかなプラス基調が続いてきたがが、トランプ関税の動向が懸念材料。

民間設備投資と輸出に多くを依存する鉱工業生産指数はGDPと同じように2020年4~6月期に底を打ち回復に転じた(景気の山谷の判定に使われる経済指標の中には鉱工業生産関連の指標が多く使われているので、景気と鉱工業生産指数の山谷の時期はほぼ一致する)。2022年の後半に入ってから半導体の供給不足から低迷していた自動車工業の生産が半導体不足の解消から急上昇した。しかしシリコンサイクルの谷は2023年と考えられ、谷に向かって世界の半導体需要が減少していった時期に当たる2022年10~12月以降は半導体製造装置を中心とした生産用機械工業の生産が急低下し、電子部品・デバイス工業の生産も同様に低下した。半導体需要関連業種の低迷を主因に、2023年は鉱工業生産全体で前年比-1.3%の低下となった。2024年は半導体製造装置、電子部品・デバイス工業の生産が上昇に転じたものの、多くの業種で生産が低下し、2023年以上の低下幅となった。

第3次産業の動きを第3次産業活動指数で見ると、コロナの感染が拡大した2022年1~3月期、7~9月期、2023年10~12月期ではその影響から、個人消費と同様に前期比の伸びがマイナスとなった。また2023年に入ってからは物価上昇の影響が新たに加わった。この指数は変動が少ない個人消費に多くを依存するために通常では大きな変動はないが、コロナの影響、物価上昇の影響で変動が大きかった。第3次産業活動指数はGDP、鉱工業生産指数とともに2020年4~6月期が底となった。その後は回復に向かったが2024年は個人消費と同様に力強さを大きく欠いた。

機械産業の動きを見る場合は民間設備投資の動きをつかむことが非常に重要だ。民間設備投資の動きに6か月程度先行する、民間設備投資の先行指標である機械受注「船舶・電力を除く民需」は2023年10~12月期で底をつけ現在は回復傾向にある。

機械受注の最近の動きについて詳しく見ると(表1-1-3、表1-1-4)。内閣府の「機械受注統計」は、機種別、需要者別にどれだけの機械設備の注文がユ-ザ-から機械メ-カ-に行われたかが分かる統計である。それは機械設備を製作する側のメ-カ-にとっては受注であり、受注した後、設計、製作、出荷され、注文主の工場等に据付されて初めて民間設備投資として計上される。機械受注の動きを見れば、今後の民間設備投資の動きが読めるのである。とりわけ民間設備投資の先行指標として知られている「船舶・電力を除く民需」(受注から据え付け・引き渡しまでの期間の長く大型案件の多い、電力業向け受注額と船舶の受注額を除いた民間向けの受注額)は、通常、民間設備投資に6ヵ月~9ヵ月程度先行するといわれている(筆者は6カ月程度と見ている)。機械受注(除く船舶・電力民需)は、コロナ禍の2020年10~12月期で回復に転じたものの、新型コロナウイルス感染の拡大の影響から2021年1~3月期、2022年1~3月期では非製造業を中心に落ち込みを見せたが、その後は戻した。しかしながら大きな流れとしては2022年4~6月期をピークとしてそれ以降は緩やかな低下傾向を見せ、2023年10~12月期で底をつけた。日銀、日経、政策投資銀行の設備投資計画アンケートでは2023年度、2024年度は前年度に比べて高い伸びが計画されていたが、電気機械、情報通信機械、金属製品と言った半導体関連業向けの受注がシリコンサイクルの後退の影響を受けて、2022年7~9月期以降減少傾向の動きとなった(表1-1-4)。これが2023年の機械受注(除く船舶・電力民需)の前年度比での減少(-3.6%)をもたらした。このように半導体関連需要の機械受注に対する影響度は極めて大きい。民間設備投資もこの動きを受けて2023年の伸びは2022年に比べて小さなものとなった。2024年の機械受注(除く船舶・電力民需)は前年比でプラスに転じたものの小さな伸びにとどまり、これを受けて民間設備投資も小さな伸びにとどまった。

表1-1-3 機械受注の動向(暦年) (前年比伸び率、%)

| 民需

(除く船舶・電力) |

製造業 | 非製造業

(除く船舶・電力) |

|

| 2021年 | 6.8 | 20.1 | -2.8 |

| 2022年 | 5.2 | 11.3 | -0.1 |

| 2023年 | -3.6 | -7.3 | 0.0 |

| 2024年 | 1.5 | 0.8 |

2.3 |

(出所)内閣府「機械受注統計調査」2025.3より作成。表1-1-4,表1-1-5、表1-1-6も同じ。

表1-1-4 機械受注の動向(四半期) (季節調整値、前期比伸び率、%)

| 民需

(除く船舶・電力) |

製造業 | 非製造業

(除く船舶・電力) |

|

| 2020年 1~3月 | 1.7 | 2.4 | -0.1 |

| 4~6月 | -11.6 | -15.1 | -8.7 |

| 7~9月 | 0.5 | 1.7 | -0.1 |

| 10~12月 | 11.6 | 14.2 | 8.9 |

| 2021年 1~3月 | -3.9 | 0.3 | -5.3 |

| 4~6月 | 3.3 | 8.1 | -1.4 |

| 7~9月 | 1.6 | 6.3 | -1.4 |

| 10~12月 | 5.2 | 7.4 | 1.1 |

| 2022年 1~3月 | -4.2 | 0.6 | -5.3 |

| 4~6月 | 6.9 | 5.2 | 7.7 |

| 7~9月 | -1.3 | -3.0 | 0.1 |

| 10~12月 | -4.7 | -9.0 | 0.9 |

| 2023年 1~3月 | 1.8 | 2.7 | 2.3 |

| 4~6月 | -2.9 | -1.8 | -8.4 |

| 7~9月 | -0.9 | 0.9 | 1.0 |

| 10~12月 | -1.6 | -2.3 | 1.0 |

| 2024年 1~3月 | 4.1 | -0.3 | 6.1 |

| 4~6月 | -0.1 | 3.9 | -3.9 |

| 7~9月 | -0.7 | -5.1 | 2.4 |

| 10~12月 | 3.3 | 9.0 | -0.7 |

業種別に詳しく見ると(表1-1-5、表1-1-6)、シリコンサイクルが2023年を底に上昇に転じたことから、2024年1~3月期以降半導体関連業種である電気機械、情報通信機械向けの受注が増加に転じ、これが機械受注(除く船舶・電力民需)の受注を押し上げるようになった。民間設備投資はこの動きを受けて2025年の伸びは戻って来ると考えられる

表1-1-5 機械受注の業種別動向(暦年) (前年比伸び率、%)

| 金属製品 | はん用・

生産用機械 |

電気機械 | 情報通信機械 | 自動車・

付属品 |

|

| 2021年 | 34.4 | 34.0 | 23.6 | 36.7 | 15.6 |

| 2022年 | 17.7 | 8.0 | 9.1 | 28.9 | 11.8 |

| 2023年 | -10.3 | 0.5 | -27.7 | -29.5 | 3.9 |

| 2024年 | -0.0 | -4.0 | 12.2 | 8.0 | 0.2 |

表1-1-6 機械受注の業種別動向(四半期) (季節調整値、前期比伸び率、%)

| 金属製品 | はん用・

生産用機械 |

電気機械 | 情報通信機械 | 自動車・

付属品 |

|

| 2020年 1~ 3月 | -9.5 | -1.8 | 17.4 | 5.4 | -6.6 |

| 4~6月 | -27.1 | -23.8 | -18.2 | 9.6 | -24.9 |

| 7~9月 | 21.6 | 27.7 | -3.4 | -17.9 | 7.1 |

| 10~12月 | 12.1 | 17.0 | 6.7 | 15.1 | 9.7 |

| 2021年 1~3月 | -0.2 | 5.9 | 4.3 | 16.6 | 12.6 |

| 4~6月 | 19.7 | 7.6 | 15.6 | -5.7 | 0.4 |

| 7~9月 | 18.1 | 2.0 | 5.2 | 34.4 | -4.2 |

| 10~12月 | 8.2 | 11.0 | 20.9 | 8.4 | 3.3 |

| 2022年 1~3月 | 27.8 | -6.7 | 1.7 | 2.4 | 0.4 |

| 4~6月 | 6.8 | 9.9 | -6.9 | 16.7 | 14.7 |

| 7~9月 | -18.0 | -3.1 | -8.9 | -6.9 | 2.0 |

| 10~12月 | -1.4 | -7.3 | -12.6 | -7.8 | -5.9 |

| 2023年 1~3月 | 2.1 | 4.3 | -12.9 | -22.1 | 3.3 |

| 4~6月 | -13.2 | -1.1 | 3.2 | -3.8 | 2.3 |

| 7~9月 | 2.9 | 3.5 | -9.8 | 1.4 | -0.2 |

| 10~12月 | 17.5 | -2.4 | -4.3 | -19.5 | -0.1 |

| 2024年 1~3月 | -6.6 | 1.3 | 22.8 | 43.8 | -5.6 |

| 4~6月 | 4.5 | -6.2 | 5.0 | -5.1 | 7.6 |

| 7~9月 | -11.6 | -6.0 | -8.0 | -8.5 | -3.6 |

| 10~12月 | 0.1 | 10.8 | 2.6 | -11.1 | 6.2 |

次に企業の側から経済を見ることにしよう。企業経営者は業界需要や設備投資、円レートの先行きをどのように見ているのだろうか。昨年に引き続き内閣府の「企業行動に関するアンケート調査」を用いて、企業経営者の見方がどのように変わっているのかを確かめる。内閣府が毎年1月に「企業行動に関するアンケ-ト調査」を実施している。内閣府が、今年の2月に発表した令和7年1月調査の「令和6年度企業行動に関するアンケ-ト調査」は、東京証券取引所(プライム市場及びスタンダード市場の上場企業)、名古屋証券取引(プライム市場及びメイン市場の上場企業)を調査対象(3,2813社)にアンケート調査を行いその結果について取りまとめている。回答企業は1,373社で回答率は41.8%(昨年調査は43.3%)。

表1-1-7は2000年に入ってからの平成12年度調査(2001年1月調査)以降の各年度の調査から、設備投資の今後3年間の見通し(年平均伸び率)を製造業、非製造業と業種別にみたものである。平成13年度調査(2002年1月調査)はまさに大型のいざなみ景気(2002年2月~2008年2月、拡張期間は73カ月)が始まる時で景気の谷にあたり、当然のことながら設備投資は低調で全産業で1.2%の低い見通しと投資マインドはかなり低下していた。いざなみ景気に入ると伸びが高まり平成17~19年度調査では5%台となるが、リーマン・ショック時の平成20年度調査(2009年1月調査)では-1.2%のマイナスの見通しと前年度調査からは大きな落ち込みとなった。特に製造業はその影響が大きく、見通しが低下して-3.0%となり、投資マインドの大きな低下が見られた。順調に拡大していたものが大きな環境変化に直面すると設備投資の見通しが一気に低下する投資マインドの怖さである。投資マインドはいったん落ち込むと回復には時間がかかるのが大きな特徴で、その後は緩やかな回復をみせたのち、アベノミクス下の平成25年度調査から平成29年度調査までは4%台の伸びにとどまった。アベノミクス下での設備投資はいざなみ景気下と比べて余り強くはなかったと言える。

新型コロナウイルスの感染拡大で、投資マインドは低下しているものと考えられた令和2年度調査(2021年1月調査)では全産業で4.1%の伸びと前年度調査からは伸び率が全く低下せず投資マインドの堅調さを裏付けた。設備投資の拡大には3つの要因がある。需要の拡大、利益の増加、投資マインドの改善で、これらが設備投資の後押しとなり令和3年度調査(2022年1月調査)ではコロナ禍にも拘わらず前年よりも上向き、6.0%の伸びとなった。この調査後にロシアのウクライナ侵攻が始まる訳だが、足元の投資マインドは強く、翌年の令和4年度調査(2023年1月調査)では6.4%と投資マインドはより強いものとなった。前回の令和5年度調査(2024年1月調査)では6.8%の増加と伸び率が更に上回り、製造業、非製造業とも堅調に推移した。今回の令和6年度調査(2025年1月調査)では伸び率がやや低下して6.1%の増加となったものの、投資マインドの強さには変わりがない。設備投資の好調の背景には、コロナ禍以降は世界的な半導体需要の盛り上がり、EV関連需要の後押し、自動化・省力化の進展など需要構造の変化が大きく、これが大きな後押となり、設備投資は伸びが続いている。現在は設備投資循環の拡張局面にあり、少なくとも2025年までは設備投資の伸びが続くと考えられる。

表1-1-7 今後3年間の設備投資増加率見通し (年平均伸び率、%)

| 調査年度 | 全産業 | 製造業 | 非製造業 |

| 平成12年度 | 3.6 | 3.9 | 3.0 |

| 13 | 1.2 | 0.8 | 1.9 |

| 14 | 2.4 | 2.1 | 2.8 |

| 15 | 3.1 | 3.0 | 3.2 |

| 16 | 4.7 | 5.2 | 4.1 |

| 17 | 5.9 | 6.2 | 5.5 |

| 18 | 5.3 | 5.2 | 5.5 |

| 19 | 5.1 | 5.1 | 5.1 |

| 20 | -1.2 | -3.0 | 0.9 |

| 21 | 1.4 | 0.9 | 1.9 |

| 22 | 3.4 | 3.9 | 2.8 |

| 23 | 4.1 | 4.9 | 3.2 |

| 24 | 3.5 | 3.5 | 3.5 |

| 25 | 4.2 | 4.4 | 3.9 |

| 26 | 3.9 | 4.2 | 3.5 |

| 27 | 4.3 | 4.7 | 4.0 |

| 28 | 4.4 | 4.0 | 4.8 |

| 29 | 4.8 | 4.7 | 4.9 |

| 30 | 4.8 | 5.5 | 4.2 |

| 令和元年度 | 4.1 | 3.7 | 4.4 |

| 2 | 4.1 | 3.4 | 4.7 |

| 3 | 6.0 | 6.7 | 5.4 |

| 4 | 6.4 | 6.6 | 6.1 |

| 5 | 6.8 | 7.1 | 6.5 |

| 6 | 6.3 | 6.0 | 6.5 |

(出所)内閣府「令和6年度企業行動に関するアンケート調査」2025.2より作成。

表1-1-8、表1-1-9も同じ

次に表1-1-8は令和6年度調査における今後5年間(令和7年度~令和11年度)の主要業種の業界需要実質成長率及び今後3年間(令和6年度~8年度平均)の主要業種の設備投資の見通し(いずれも年平均伸び率)を見たものである。一般には業界需要の実質成長率よりも設備投資の伸び率は高くなる(業界設備投資伸び率の業界需要実質伸び率に対する弾性値は1よりかなり大きい)。業界需要の実質成長率が高いと設備投資伸び率の見通しがより高くなるのは普通であるが、食料品、鉄鋼、金属製品、小売業、陸運業などの業種では業界需要の実質成長率が低くても需要構造の変化などが大きいことなどから設備投資の伸び率が大きいものとなっている。

まず業界需要の実質成長率を見ると, 素材型製造業(繊維、パルプ・紙、化学、鉄鋼、非鉄金属)の今後3年間の見通しは年平均で1.3%。一方、加工型製造業(機械、電気機器、輸送用機器、精密機器)は1.8%で、素材型製造業よりも機械産業を中心とした加工型製造業の伸びの方が高い。加工型製造業では電気機器、精密機器で高い伸び率となっているのに対し、自動車を中心とした輸送用機器では低い伸びにとどまっている。素材型産業では化学、非鉄金属で伸びが高くなっており、需要構造の大きな変化を受けている。非製造業では、情報・通信業、サービス業、倉庫・運輸関連業で伸びが高い。

次に業界の設備投資の伸び率を見ると、素材型製造業の今後3年間の見通しは年平均で6.5%と

加工型製造業の5.2%を上回っており、鉄鋼、非鉄金属で高い伸びとなっている。非製造業は製造業よりも伸びが若干高いが、倉庫・運輸関連業、陸運業で高い伸びとなっている。機械産業関連では半導体製造装置関連の精密機器で二桁の伸びとなり、機械でほぼ加工型製造業平均の伸びとなっている。これに対して輸送用機器では需要見通しと同様に緩やかな成長率にとどまっている他、電気機器では業界需要の成長率が高い割には低い伸び率にとどまっている。

表1-1-8 業界需要実質成長率・設備投資見通し(主要業種) (年平均伸び率、%)

| 業種 | 業界需要実質成長率・今後5年間 | 業界設備投資伸び率・今後3年間 |

| 全産業 | 1.5 | 6.3 |

| 製造業 | 1.3 | 6.0 |

| (素材型製造業) | 1.3 | 6.5 |

| (加工型製造業) | 1.8 | 5.2 |

| (その他の製造業) | 0.7 | 6.6 |

| 食料品 | 0.8 | 6.2 |

| 繊維製品 | 1.1 | 2.5 |

| パルプ・紙 | -0.2 | 6.9 |

| 化学 | 1.6 | 5.8 |

| 医薬品 | 1.0 | 1.5 |

| 鉄鋼 | 0.9 | 12.5 |

| 非鉄金属 | 1.3 | 7.2 |

| 金属製品 | 0.7 | 7.9 |

| 機械 | 1.7 | 5.2 |

| 電気機器 | 2.1 | 4.8 |

| 輸送用機器 | 1.4 | 5.0 |

| 精密機器 | 2.1 | 7.4 |

| 非製造業 | 1.7 | 6.5 |

| 建設業 | 1.5 | 6.4 |

| 卸売業 | 1.3 | 5.8 |

| 小売業 | 0.9 | 8.3 |

| 不動産業 | 1.5 | 6.6 |

| 陸運業 | 0.8 | 9.3 |

| 倉庫・運輸関連業 | 1.6 | 12.3 |

| 情報・通信業 | 2.9 | 5.2 |

| 電気・ガス業 | 1.4 | 5.2 |

| サービス業 | 1.6 | 6.5 |

(注)業種分類は証券取引所の定める業種による。表1-1-10も同じ

素材型製造業:繊維製品、パルプ・紙、化学、鉄鋼、非鉄金属

加工型製造業:機械、電気機器、輸送用機器、精密機器

採算円レートの動きを見よう(表1-1-9)。今回の調査では調査時点の2025年1月では前回の調査同様に超円安の時点にあったが(調査直前月の2024年12月のレートは153.7円、1年前の2023年12月のレートは144.1円)、採算円レートは円安による原材料のコスト高などから円安方向に進んでおり130.1 円/ドルと前年度調査に比べて9.6円の円安となった。円安が進むと原材料価格の上昇により採算円レートも同じように円安方向に動くが、円レートが大きく円安に振れる時は実勢レートの変化ほど採算円レートの変化は大きくはなく、両者の乖離幅は極めて大きくなる。実際のところ、令和6年度の両者の差額は23.6円もの差があり、これは2000年度調査(平成12年度調査)以降ではアベノミクス下で円安が大きく進んだ2014年度調査(平成26年調査度)、令和4年度、令和5年度調査を上回る大きな数字で、企業収益を大きく持ち上げることになり、輸出企業を中心に企業の好業績に繋がっている。しかし現在も140円台で推移している円安は、円レートの歴史から見ると異常というほかはなく、日本経済のファンダメンタルズからみても異常である。企業は引き続き円安に過度に頼ることなく、生産性の向上、国際競争力の向上に努めることによる企業体質の強化に図らなければならないと考える。

表1-1-9 輸出企業の採算円レートと調査直前月のレート (円)

| 調査年度 | 輸出企業の採算

円レート |

調査直前月のレート | 直前月レート-

採算円レート |

| 平成12年度 | 107.0 | 112.2 | 5.3 |

| 13 | 115.3 | 127.4 | 12.0 |

| 14 | 114.9 | 122.3 | 7.4 |

| 15 | 105.9 | 107.9 | 2.0 |

| 16 | 102.6 | 103.8 | 1.3 |

| 17 | 104.5 | 118.6 | 14.1 |

| 18 | 106.6 | 117.3 | 10.8 |

| 19 | 104.7 | 112.3 | 7.6 |

| 20 | 97.3 | 90.4 | -6.9 |

| 21 | 92.9 | 89.6 | -3.3 |

| 22 | 86.3 | 83.4 | -2.9 |

| 23 | 82.0 | 77.9 | -4.2 |

| 24 | 83.9 | 83.6 | -0.2 |

| 25 | 92.2 | 103.5 | 11.2 |

| 26 | 99.0 | 119.4 | 20.4 |

| 27 | 103.2 | 121.8 | 12.7 |

| 28 | 100.5 | 116.0 | 15.5 |

| 29 | 100.6 | 113.0 | 12.4 |

| 30 | 99.8 | 112.5 | 12.7 |

| 令和元年度 | 100.2 | 109.2 | 9.0 |

| 2 | 99.8 | 103.8 | 4.0 |

| 3 | 101.5 | 113.9 | 12.4 |

| 4 | 114.5 | 134.9 | 20.5 |

| 5 | 123.0 | 144.1 | 21.1 |

| 6 | 130.1 | 153.7 | 23.6 |

令和6年度調査(2024年度調査)における製造業の採算円レートについて見ることにしよう。製造業平均の採算レートは127.1円であるが、輸入原材料比率が低い加工型製造業は123.0円で、そのなかでも電気機器が120.1円と一番円高となっている。一方で、輸入原材料比率が高い素材型製造業は加工型製造業よりも円安水準にあり、かつばらつきが見られる。鉄鋼など輸入原材料比率が高い業種では円安で採算が悪くなり採算レートは140円台中頃となる(表1-1-10)。

表1-1-10 輸出企業の業種別の採算円レート(令和6年度調査)

| 調査年度 | 採算円レート |

| 全産業 | 130.1 |

| 製造業 | 127.1 |

| (素材型製造業) | 129.0 |

| (加工型製造業) | 123.0 |

| (その他製造業) | 134.8 |

| 食料品 | 144.7 |

| 繊維製品 | 128.6 |

| パルプ・紙 | 132.2 |

| 化学 | 128.3 |

| 医薬品 | 125.0 |

| ゴム製品 | 128.0 |

| ガラス・土石製品 | 140.5 |

| 鉄鋼 | 145.6 |

| 非鉄金属 | 115.7 |

| 金属製品 | 131.0 |

| 機械 | 123.3 |

| 電気機器 | 120.1 |

| 輸送用機器 | 124.7 |

| 精密機器 | 129.4 |

| その他製品 | 134.9 |

1.1.2 産業の動向

産業の動きを鉱工業生産指数と第3次産業活動指数を使って詳しく見ることにしよう。この両者でGDPの9割以上をカバーしている(鉱工業生産指数が約2割、第3次産業活動指数が約7割を占めている)。

鉱工業生産指数は、月末にその前月分の集計結果が速報として発表されるので速報性に優れている。指数の作成については、生産動態統計調査(昭和5年より開始)により製造工場を対象に、毎月品目ごとに何トン、何台、何個と言った生産数量を企業から報告してもらい、それを集計し、指数化している。地域別にも地域の鉱工業生産指数として各経産局から公表される。

現在の鉱工業生産指数は2020年(令和2年)の工業統計調査の付加価値ウェイトを基準としたラスパイレス算式で作成されている。一昨年の6月、指数作成の基準年が2015年から2020年に変更され、過去(2018年まで)にさかのぼって指数が修正された(表1-1-11で言えば、2024年は当然のこと、2022年、2023年の指数も修正している)。表示方法としては、2020暦年の月平均数値を100として指数化している。ここで注意することはコロナ禍で生産が大きく落ち込んだ2020年が基準年になっていることで、2021年以降、多くの指数は当然のことながら100を超えているし、2018年、2019年の指数の多くも100を超えている。基準年がいつ時点のものかは統計をみるうえで非常に重要なことである。

鉱工業生産指数は金額ベースではなくて基本的には何台、何トンといった生産数量を企業から報告してもらって作成されており(集積回路等一部品目では金額で把握し、物価の変動分を調整して数量化している)、物価の変動に左右されない実質ベースであることが大きな特徴である。

更には鉱工業生産指数の中身についてみると、鉱工業「生産」といいながらその指数の中身は生産の段階で把握するというよりも完成された段階で把握しているのが実状だ。自動車や家電などの量産品は完成=生産で問題はないが、受注品、中でも大物の受注品となると問題である。例えば機械器具について言えば、この指数のもととなる生産動態統計調査の記入要領をみると、「最終の社内検査または立会検査を完了したものをいい、修理改造、再製品などは含めません」とある。要するに、対象期間のうち生産されたものではなくて、完成されたものを把握しているのであって、受注から完成までの期間が長い大きな製作物などは完成した時点で初めて生産として把握されることになる。従って、大型製作物の場合は生産がかなり進行していても生産指数の中に含まれていないことになり、逆に完成した段階で生産として計上されるのでその際に生産指数がピントはね上がり読みづらくなる。その意味では、生産指数と言いながら生産の実態を厳密にはあらわしていないことになり、大きな受注生産品の多い「生産用機械工業」、「汎用機械工業」や「電気機械工業」の生産指数が大きく振れたりすることになる。このような事態を避けるために、水管ボイラ、一般用蒸気タ-ビン、非標準変圧器、鋼船といった製作開始から納期までの期間の長い大型製作物のうちで一定規模以上の大きなものは工事の「進ちょく量」調査という形で毎月数量を把握し、これを指数に組み入れることにより生産の実態に近づけるようにしている。ただし、上記の品目で「進ちょく量」調査の対象に含まれない一定規模以下のものでも大きな製作物の場合は完成ベースで報告されるから、「生産用機械工業」、「汎用機械工業」や「電気機械工業」の生産指数は振れが大きくなるのが実情で、読み方には注意を要する。

表1-1-11 鉱工業生産指数 業種別の推移 (暦年、2020=100、前年比伸び率、%)

| 生産指数 | 伸び率 | |||||

| 2022年 | 2023年 | 2024年 | 2022年 | 2023年 | 2024年 | |

| 鉱工業 | 105.3 | 103.9 | 101.2 | -0.1 | -1.3 | -2.6 |

| 製造工業 | 105.3 | 104 | 101.2 | -0.1 | -1.2 | -2.7 |

| 鉄鋼業 | 108.6 | 106.1 | 101.8 | -6.9 | -2.3 | -4.1 |

| 非鉄金属工業 | 106.2 | 102.2 | 101.6 | -1.0 | -3.8 | -0.6 |

| 金属製品工業 | 103 | 99.2 | 95.6 | -0.5 | -3.7 | -3.6 |

| 生産用機械工業 | 134 | 120.7 | 118.9 | 10.2 | -9.9 | -1.5 |

| 汎用機械工業 | 115.8 | 110.4 | 101.7 | 2.9 | -4.7 | -7.9 |

| 業務用機械工業 | 112.9 | 116.2 | 112.0 | 6.5 | 2.9 | -3.6 |

| 電子部品・デバイス工業 | 104.8 | 94.6 | 101.1 | -5.9 | -9.7 | 6.9 |

| 電気機械工業 | 109.5 | 110.2 | 103.4 | 1.0 | 0.6 | -6.2 |

| 情報通信機械工業 | 86.8 | 90.8 | 87.0 | -8.8 | 4.6 | -4.2 |

| 自動車工業 | 98.9 | 113.1 | 104.8 | -2.8 | 14.4 | -7.3 |

| 輸送機械工業(除、自動車) | 91.3 | 103.1 | 113.9 | 11.3 | 12.9 | 10.5 |

| 窯業・土石製品工業 | 99.2 | 94.1 | 90.2 | -4.5 | -5.1 | -4.1 |

| 化学工業 | 103.6 | 99.7 | 98.9 | -0.9 | -3.8 | -0.8 |

| 石油・石炭製品工業 | 106.6 | 102.1 | 95.9 | 6.3 | -4.2 | -6.1 |

| プラスチック製品工業 | 100.8 | 98.8 | 97.9 | -2.0 | -2.0 | -0.9 |

| パルプ・紙・紙製品工業 | 101.9 | 96.2 | 94.7 | -1.1 | -5.6 | -1.6 |

| 食料品・たばこ工業 | 98.7 | 98.3 | 98.1 | -0.7 | -0.4 | -0.2 |

| その他工業 | 104.5 | 100.3 | 95.2 | -0.9 | -4.0 | -5.1 |

| 鉱業 | 94.9 | 88.6 | 84.9 | -4.2 | -6.6 | -4.2 |

(出所)経済産業省「鉱工業指数確報」2025.3より作成

表1-1-11の説明に移ると、アベノミクス下では2012年11月が景気の底で2018年10月が山と景気の拡張期間が71カ月にも及んだ。景気の山と谷はほほ鉱工業生産指数の山と谷に連動しており、暦年ベースでいえば2018年が前回の鉱工業生産指数の山となる。景気循環の谷は2020年5月、鉱工業生産指数も2020年5月が底で、暦年ベースでは2020年が景気や鉱工業生産指数の底となる。2024年の鉱工業生産指数は3年連続前年比マイナスの成長となったことから101.2の低水準にとどまりコロナ禍の2020年(基準年)とほぼ同じ水準にとどまっている。

表1-1-11には掲載されてないが、前回の生産の山である2018年の鉱工業生産指数は114.6と基準年である2020年の水準(100)を14.6%上回っている。基準年の2020年はコロナ禍で輸出や民間設備投資の落ち込みから生産が低下し、前年の2019年(指数は111.6)を10.4%下回った。業種別に見ると2020年は半導体を中心とした電子部品・デバイス工業のみが、シリコンサイクルが2019年を谷として回復過程にあったことを受けて生産が上向き、前年の水準を上回ったが、それ以外の業種の生産はすべて低下し、かつ二ケタの低下の業種が多く見られた。特に自動車工業、鉄鋼業、汎用機械工業など輸出依存度が高い業種で輸出の不振から生産の低下が目立った。

2021年は前年比5.4%の上昇となったものの前年の2020年の落ち込みの半分程度を取り戻すにとどまった。しかし業種別に見るとほとんどの業種で上昇し、生産用機械工業、鉄鋼業、汎用機械工業、電子部品・デバイス工業で二けたの上昇となった。一方、半導体の供給不足を主因に自動車工業の生産は前年比で1.8%の上昇にとどまり2020年の大きな落ち込み(-17.4%)からの回復は小さかった。食料品・たばこ工業は個人消費の低迷を受け、生産はほぼ横ばいにとどまった。

2022年は半導体製造装置、産業用ロボット、旋盤などの生産用機械工業が二桁の伸び(前年比伸び率10.2%)を見せたものの、鉱工業生産におけるウェイトが12.5%もある主力の自動車工業が半導体の供給不足から低下(同-2.8%)したのに加え、シリコンサイクル低下の影響を受け年後半からの電子部品・デバイス工業(同-5.9%)や情報通信機械工業(-8.8%)の生産の低下により鉱工業生産は前年比-0.1%とほぼ横ばいにとどまった。また汎用機械工業、電気機械工業は前年比でプラスとなったものの、前年に比べかなりの生産の伸び率の低下が見られた。

2023年は自動車工業の生産が半導体の供給不足の解消から前年に比べて14.4%上昇した。しかしこれまで2年連続2ケタの伸びと鉱工業生産を牽引した生産用機械工業の生産がシリコンサイクルの下降局面の影響を受けて大きく低下(前年比伸び率-9.9%)したのに加え、電子部品・デバイス工業も二年連続の落ち込み(同-9.7%)を見せた。素材型産業の生産も軒並み低下し、鉱工業全体では前年比で-1.3%の低下となった。一方、業務用機械工業(前年比伸び率2.9%)、電気機械工業(同0.6%)は伸びが小さいものの3年連続のプラスの伸びとなった。

2024年の鉱工業生産は前年比伸び率が-2.6%と3年連続のマイナスの伸びとなった。前年比プラスの伸びとなったのはシリコンサイクルの上昇の後押しを受けた電子部品・デバイス工業(前年比伸び率2.6%)と、航空機部品の後押しを受けた輸送機械工業(除、自動車)の2業種のみで、主力の生産用機械は2年連続の低下、自動車工業は2年ぶりの低下となった。生産用機械はけん引役の半導体製造装置の生産が上昇に転じた(前年比伸び率18.8%)ものの、建設・鉱山機械(同-15.7%)、金属加工機械(同-17.7%)、産業用ロボット(同-19.9%)の低下が大きかった。自動車工業は、2024年に入って2024年1~3月期には認証不正問題、7~9月期も台風の影響があり生産は低下した

第3次産産業の動きを示す「第3次産業活動指数」は 第3次産業に属する業種の活動を総合的に捉えることを目的とした指数である。総合指数は個別業種のサービスの生産活動を、それぞれの業種の付加価値額ウェイトにより数量ベースで加重平均した指数で、鉱工業生産指数と同様、実質ベースと考えてよい。それゆえ鉱工業生産指数に対応した第3次産業の生産指数と言えるが、生産そのものではないので「活動」という表現をとっている。

第3次産業活動指数は、第3次産業の生産活動を数量面から捉えた指標(鉱工業生産指数と同様に、数量ベースであるために物価変動の影響を受けない)であるため、活動の状況を示す数量系列を最優先に個別業種ごと(細分類)に活動をもっとも的確に代表していると考えられる系列を選定している。例えば、電力業は発受電電力量、ガス業はガス生産量、映画業では入場者数、カルチャーセンターは受講生数等である。数量が得られないものについては金額をデフレーター(物価指数)で割って実質化している。例えば、卸売業ならば販売額を国内企業物価等で割って実質化している。金額も得られない場合は生産の動きを代用し得る数量データ(例えば冠婚葬祭業では婚姻件数、死亡者数)を使い指数化し、更には生産の動きを代用し得る金額データ(洗濯業の洗濯代、理髪業の理髪料等)を用いて指数化している。

第3次産業活動指数(総合)の動きについては(表1-1-12)、鉱工業生産指数と同様に2020年5月に底をつけてその後急速に回復したが、2021年に入ってからは一進一退で推移しており、暦年ベースで見ても、2021年、2022年、2023年と低い伸びが続き、更には2024年においては消費の低迷から前年比1.0%の伸び率にとどまった。

第3次産業活動指数はコロナ禍の影響で2020年の前年比-6.9%もの大きな低下のあと、2021年は回復が期待されたが、個人消費が引き続き回復に力強さを欠き、それを裏付ける形で全体では1.5%と小さな伸びにとどまった。業種の動きについては金融業、保険業(前年比伸び率4.3%)と医療、福祉(同4.6%)で伸びが見られたものの、生活娯楽関連サービス業、物品賃貸業、不動産業では低下した。生産活動に連動する卸売業でも小さな伸び(同0.8%)にとどまった。

2022年は前年並みの1.6%の伸びにとどまった。2021年、2022年の二年分の伸びを足しても2020年の落ち込み(前年比伸び率-6.9%)の半分にも満たない。2022年は内需(国内需要)が比較的強く、生産活動に連動する運輸業、郵便業は大きく伸び(前年比伸び率5.1%)、生活娯楽関連サービス、金融業、保険業もかなりの伸びを見せたが、消費関連の小売業(同-0.9%)、卸売業(同-5.5%)では前年を下回った。

2023年は個人消費の低迷を受けて引き続き低い伸びにとどまった。生活娯楽関連サービス(前年比伸び率9.3%)で二年連続の大きな伸びが見られたほか、金融業、保険業(同4.2%)と医療、福祉(同3.2%)でも伸びた。しかし、内需が弱くなり生産活動に連動する運輸業、郵便業(同1.9%)の伸び率が前年よりかなり小さくなり、消費関連の卸売業(同-2.1%)では前年に引続きマイナス成長となったほか、小売業(同0.5%)も低迷した。

2024年は個人消費が前年比横ばいと低迷し、内需も弱く、第3次産業活動指数の伸びは低くなった。運輸業、郵便業の伸び率が低下して(前年比伸び率0.6%)、小売業がマイナスの伸び(同-1.0%)となり、卸売業(同-0.4%)もマイナスが続いた。金融業、保険業(前年比伸び率3.7%)は引き続き高い伸びとなったが、生活娯楽関連サービスは伸びがかなり低下した。

表1-1-12 第3次産業活動指数 業種別の推移 (暦年、2015=100、前年比伸び率、%)

| 活動指数 | 伸び率 | |||||

| 2022年 | 2023年 | 2024年 | 2022年 | 2023年 | 2024年 | |

| 第3次産業総合 | 99 | 100.9 | 101.9 | 1.6 | 1.9 | 1.0 |

| 電気・ガス・熱供給・水道業 | 100 | 97.1 | 97.1 | 1.3 | -2.9 | 0.6 |

| 情報通信業 | 105.2 | 106.3 | 108.2 | 0.8 | 1.0 | 1.8 |

| 運輸業、郵便業 | 96.3 | 98.1 | 98.7 | 5.1 | 1.9 | 0.6 |

| 卸売業 | 86.9 | 85.1 | 84.5 | -5.5 | -2.1 | -0.4 |

| 金融業、保険業 | 110.8 | 115.5 | 119.8 | 5.3 | 4.2 | 3.7 |

| 物品賃貸業(自動車賃貸業を含む) | 102.8 | 101.1 | 100.3 | -1.2 | -1.7 | -0.8 |

| 事業者向け関連サービス | 105.3 | 107.3 | 108.5 | 1.8 | 1.9 | 1.1 |

| 小売業 | 97.1 | 97.6 | 96.6 | -0.9 | 0.5 | -1.0 |

| 不動産業 | 99.1 | 99.1 | 100.3 | -2.2 | 0.0 | 1.2 |

| 医療、福祉 | 112.2 | 115.8 | 116.9 | 2.6 | 3.2 | 0.9 |

| 生活娯楽関連サービス | 82.9 | 90.6 | 92.7 | 13.3 | 9.3 | 2.3 |

(出所)経済産業省「第3次産業活動指数」2025.3より作成

1.1.3 機械産業の生産動向

機械産業の各業種の動きを2023年以降、四半期別について見ることにしよう(表1-1-13)。

生産用機械工業の生産は、2022年7~9月期までは半導体製造装置に大きく支えられて上昇を続けていた。しかし、世界的な半導体関連需要の減少から2022年10~12月期以降は半導体製造装置の生産は大きく低下し、生産用機械工業の生産を押し下げた。しかし半導体製造装置は2024年1~3月期以降は上昇に転じ、生産用機械全体の生産を押し上げるようになった(2024年10~12月期 197.1)。建設・鉱山機械の生産は輸出の減少を主因に大きく低下し(2024年10~12月期 97.0)、産業用ロボット(同 106.3)やプラスチック加工機械(同101.5)も輸出を中心に生産が低下したが、半導体製造装置の生産が上向いたことから、2024年10~12月期では生産用機械工業全体の指数は123.1まで上昇した。

汎用機械工業は2024年には主力のボイラ・原動機、ポンプ・圧縮機の生産が低下し、好調に推移してきた物流や半導体関連のコンベアの生産が低下に転じたため、前年に引き続き生産が低下傾向にある。

業務用機械工業は自動販売機、試験機、カメラの生産が低下したことから、2024年の生産は前年より低下。

表1-1-13 鉱工業生産指数 機械産業の生産動向(四半期) (前期比伸び率、%)

| 2023年 | 2024年 | |||||||

| 1-3 | 4-6 | 7-9 | 10-12 | 1-3 | 4-6 | 7-9 | 10-12 | |

| 生産用機械工業 | -10.6 | 1.6 | -5.1 | 0.3 | -0.5 | 2.1 | -5.4 | 8.5 |

| 汎用機械工業 | -4.8 | 1.5 | -2.4 | 2.6 | -7.2 | -1.9 | -2.6 | 1.6 |

| 業務用機械工業 | -1.7 | -0.9 | -1.9 | 2.4 | -6.3 | -2.4 | 5.2 | 4.2 |

| 電子部品・デバイス工業 | -5.7 | 2.1 | -1.9 | 4.7 | 0.0 | 2.0 | 6.2 | -5.9 |

| 電気機械工業 | -1.2 | 0.2 | -3.0 | 1.0 | -8.4 | 1.7 | 2.3 | 1.7 |

| 情報通信機械工業 | 2.9 | -0.4 | -2.3 | -4.5 | 0.5 | -2.1 | 1.6 | 1.6 |

| 自動車工業 | 4.2 | 6.5 | 0.6 | 2.5 | -16.0 | 6.2 | -0.7 | 4.7 |

| 輸送機械工業(除、自動車) | 0.0 | 3.4 | 4.9 | 2.7 | 4.1 | -0.9 | 6.7 | -8.5 |

(出所)経済産業省「鉱工業指数確報」2025.3より作成

電子部品・デバイス工業は世界的な半導体需給の緩和から2021年10~12月期以降、生産は低下傾向にあったが、2023年10~12月期以降上昇傾向にある(2024年10~12月期 99.7)。2021年はシリコンサイクルの山、2023年はシリコンサイクルの谷に当たる。2024年でみるとウェイトが高い集積回路で大幅な上昇となったほか(前年比19.7%)、電子部品(前年比3.0%)も上昇した。電子デバイス(前年比―9.1%)、電子回路(前年比-3.5%)が低下したものの電子部品・デバイス工業全体で前年比6.9%と3年ぶりの上昇となった。

電気機械工業は2024年に入ってからこれまで好調に推移してきた電池の生産がやや低下気味となった。リチウムイオン電池の生産は低下したものの、水準は高水準にある。半導体・IC測定器の生産水準は高く、前年を上回る伸びとなった。

情報通信機械工業はデスクトップ型パソコンが2021年から生産が低下し、ノート型パソコンも2022年には生産が低下したが、両者とも2023年に入って若干生産を戻した。この緩やかな上昇は2024年に入っても続いた。

自動車工業の生産は半導体の供給不足を主因に不振となり、2021年以降2022年4~6月

期まで低下基調であったが、その後2022年7~9月期には半導体の需給の緩和から大きく上昇したものの、2022年全体では前半の落ち込みが効いて前年を下回る水準であった。しかしながら2022年7~9月期以降は6期連続の前期比プラスとなり、2023年の生産は前年比二ケタの上昇となった。ところが、2024年に入って2024年1~3月期には認証不正問題から大幅な低下(前期比-16.0%)があり、更には7~9月期も台風の影響で生産は低下した(前期比-0.7%)。

輸送用機械(除、自動車工業)の生産は、2022年は前年に比べて上昇したのち、2023年は前年比で12.9の上昇となった。上昇傾向にあった産業車両(主にフォークリフトトラック)の生産は2023年には前年比-17.0%の低下、2024年も前年比-4.5%の低下となった。反対に航空機部品は、2022年は輸出の増加を主因に前年比で34.4%の上昇のあと、2023年も32.9%の大幅の上昇。2024年もこの調子が続き、前年比23.2%の上昇となった。航空機用発動機も上昇傾向が続いている。船舶・同機関は低水準が続いている。

次に機械産業の各年毎(暦年ベースの生産)の推移を業種別に見る。

生産用機械工業(表1-1-14)では2020年はコロナ禍により生産が低下し、前回ピーク時の2018年(指数123.3)から比較すると大幅な低下となった。しかし、2020年10~12月期以降生産は上昇に転じた。設備投資関連の生産用機械工業は、これまでリーマン・ショックなどの大きな経済的なショックの後は、過剰設備に加えて投資マインドの低迷が続くことなどから生産の回復が他業種に比べてかなり遅れるのが普通であったが、今回は違った。2019年のシリコンサイクルの谷を経て、2020年以降の世界的な半導体関連需要の急増に伴い半導体製造装置が輸出を中心に大きく伸びた。輸出が好調な建設・鉱山機械、省人化・自動化関連の産業用ロボット、EV関連のプラスチック加工機械の生産も好調で生産用機械全体では2021年は前年比21.6%もの大幅な上昇となった。その後2022年も生産は好調に推移した。しかしながら詳しく生産の動きを見ると2022年に入ってからは世界の半導体需要に陰りが見え始めたこと(2022年はシリコンサイクルのピーク)から半導体製造装置の生産が2022年7~9月期にピークを迎え、生産用機械工業の2022年の生産の伸びは前年比10.2%と前年の伸びの半分以下となった。

2023年に入ってからも半導体製造装置の生産は低下を続け、2023年10~12月期の生産は140.9まで低下した。プラスチック加工機械も2023年には中国向けを中心とした輸出の減少により大きく低下した。工作機械は2022年には早くも生産のピークを迎え、2023年には生産は若干の低下となったが、前年のピークからの低下幅は通常期よりは小さかった。建設・鉱山機械の生産は輸出を中心に増加を続けたものの、2023年の生産用機械の生産は前年比-9.9%の低下となった。

2024年に入ると、シリコンサイクルが上昇局面に入ったことから半導体製造装置の生産は上昇に転じ、生産用機械工業全体の生産を持ち上げた。しかし、建設・鉱山機械、産業用ロボット、EV関連のプラスチック加工機械の生産は輸出を中心に低下を続け、金属加工機械も低下傾向を強めた。この結果、2024年の生産用機械の生産は前年比-1.5%の低下と前年に比べてマイナス幅を縮めたものの。2年連続の低下となった。

表1-1-14 生産用機械工業の生産推移 (暦年、2020=100、前年比伸び率、%)

| 生産指数 | 伸び率 | |||||

| 2022年 | 2023年 | 2024年 | 2022年 | 2023年 | 2024年 | |

| 生産用機械工業 | 134 | 130.7 | 118.9 | 10.2 | -9.9 | -1.5 |

| 農業用機械 | 115.8 | 94.2 | 72.6 | -3.2 | -18.7 | -22.9 |

| 建設・鉱山機械 | 126.8 | 132.7 | 111.8 | 5.0 | 4.7 | -15.7 |

| (ショベル系掘削装置) | 128.4 | 132.1 | 109.3 | 4.5 | 2.9 | -17.3 |

| 生活関連産業用機械 | 92.6 | 97.3 | 94.0 | -4.8 | 5.1 | -3.4 |

| (印刷機械) | 122.9 | 137.4 | 130.8 | 6.8 | 11.8 | -4.8 |

| 基礎素材産業用機械 | 115.6 | 105.3 | 104.1 | 3.6 | -8.9 | -1.1 |

| (化学機械) | 102.2 | 90.9 | 98.1 | 2.0 | -11.1 | 7.9 |

| (プラスチック加工機械) | 129.6 | 117.7 | 106.7 | 2.9 | -9.2 | -9.3 |

| 金属加工機械 | 140.3 | 139.7 | 114.7 | 19.6 | -0.4 | -17.9 |

| (旋盤) | 169.2 | 165.3 | 127.6 | 36.6 | -2.2 | -22.9 |

| (研削盤) | 114.7 | 118.2 | 100.5 | 20.4 | 3.1 | -15.0 |

| (金属工作専用機) | 71.4 | 77.4 | 59.2 | -5.7 | 8.4 | -23.5 |

| (マシニングセンタ) | 165.5 | 153.2 | 129.8 | 14.9 | -7.4 | -15.3 |

| (機械プレス) | 82.1 | 111.9 | 97.1 | 4.9 | 36.2 | -13.2 |

| 半導体・フラットパネルディスプレ イ製造装置 |

154.2 | 129.9 | 155.5 | 17.3 | -15.6 | 19.7 |

| (半導体製造装置) | 168.5 | 145.6 | 173.0 | 21.2 | -13.6 | 18.8 |

| 機械工具 | 112.4 | 94.7 | 106.7 | -7.2 | -15.7 | 12.7 |

| その他の生産用機械 | 134.2 | 115.2 | 96.4 | 10.8 | -14.2 | -16.3 |

| (繊維機械) | 167 | 154.9 | 105.0 | 18.6 | -7.2 | -32.2 |

| (産業用ロボット) | 150.5 | 123.4 | 98.8 | 14.7 | -18.9 | -19.9 |

(注)( )表示はそれぞれの品目の主製品を取りあげている。以下の表1-1-15~1-1-17も同じ

(出所)経済産業省「鉱工業指数確報 」2025.3より作成。以下の表1-1-15~1-1-17も同じ。

更に生産用機械工業の2024年の動きを品目別に見ると、コロナ禍でも高い生産水準が続いていた主力の半導体製造装置は中国等への輸出の好調から2021年は39.0%の上昇と前年の伸び(6.6%上昇)を大きく上回り、2022年は生産が好調で前年比21.2%の上昇となった。しかしながら2022年10~12月期以降、世界的な半導体関連需要の減少の影響から生産は低下し、生産用機械工業への押し上げ効果がなくなり、2023年には前年比で-13.6%もの低下となった。しかしシリコンサイクルの下降に伴う低下は2023年10~12月期までで、2024年1~3月期以降は生産が急上昇を示した(2024年10~12月期 197.1)。

2019年には生産が大きく低下した産業用ロボットは2020年ではコロナ禍にもかかわらず前年を5.3%上回り、2021年は伸びが加速化し前年比31.3%もの大幅上昇となった。省力化・自動化の流れから、米国を中心とした輸出向けが好調で2022年の生産も前年比14.7%の伸びとなったが、2023年は輸出の不振を主因に生産は急落し、2023年10~12月期には105.4にまで低下し。その後は横ばいで推移している。ショベル系掘削装置は輸出が好調で2021年は2割を超す生産の伸びとなり、2022年、2023年も高水準を維持したが、2024年は輸出の不振から生産は大きな低下となった。

輸出依存度の高い工作機械は全体では生産は高い水準にはあったが、2024年に入ってからは大きな落ち込みが見られる。金属工作専用機の生産は低迷が続いており、2024年は一段と生産が低下した。旋盤、マシニングセンタは2022年には大きな生産の上昇を見せ、ピークを迎えた。2023年に入ってから生産はやや低下したのち、2024年に入ってからは大きな落ち込みが見られた。ここ数年の工作機械の動きとしては2022年には生産のピークを迎えたものの前回(2018年)のピークと今回のピークを比べると今回の水準は低い。前回の2018年のピーク時は、旋盤(2018年は192.0)、マシニングセンタ(同200.1)の水準は高く、今回のピークは前回と比べ1割以上も低くなっている。背景としては、今回は輸出に引っ張られた形で、内需が前回のピーク時と比べれば意外に弱かったことが大きな要因であると言える。自動車向けが主力の機械プレスは2022年には前年比4.9%の上昇と3年連続のマイナスのあとプラスとなったものの自動車生産の低迷から水準は低かった。しかし、2023年には自動車の生産の回復に伴い、大きく生産指数は上昇したが、2024年は自動車の生産の低迷から前年に比べて1割以上の低下となった。

景気の動きに対して生産が敏感に反応する射出成型機や押出成形機などのプラスチック加工機械の生産は2021年、2022年と上昇傾向にあったが、2023年には低下し、2024年も同じ動きとなった。これはこれまで輸出において、押出成形機がEVのバッテリー部品(セパレーター)製作用に中国向けを中心に急増していたが、2023年になってからは需要が大きく減少したことが効いている。

汎用機械工業(表1-1-15)は2021年の生産は前年の生産の低下(前年比伸び率-12.35)を取り戻すかのように前年比12.5%の上昇となり、ほぼコロナ禍前の2019年の水準に戻った。2022年は前年比プラスとなったものの、前年比2.9%と伸び率は小さく、その後2023年、2024年と生産は低下を続けた。2024年の動きをみると主力のボイラ・原動機は2019年以降水準が低下している。直近の生産の山である2018年(150.1)と比べれば62.9%の水準にとどまっている。汎用内燃機械の生産水準は比較的高いが、水管ボイラ、一般用蒸気タービンでは石炭火力発電の抑制の影響が強く出ており水準は低い。

一方、搬送用のコンベヤは2020年までは物流が好調であったことや半導体製造業向けに伸びたことから生産は伸びたが、2023年以降はマイナスに転じた。ポンプは2024年、公共工事向け、半導体製造業向けの増加を中心に生産はほぼ横這い。化学プラント向けの圧縮機も横ばい傾向にある。プラスチック機械と同様に景気の動向に対して生産が敏感に動くと言われている固定比減速機は景気の落ち込みから2020年は前年比-18.9%と大きく落ち込んだが、景気の回復につれて2021年でその落ち込みを取り戻し、2022年でさらに生産が上向いた。2023年には生産はやや低下、しかし2024年では大きな低下となったが足元で生産回復の動きがみられる。

表1-1-15 汎用機械工業、業務用機械工業の生産推移 (暦年、2020=100、前年比伸び率、%)

| 生産指数 | 伸び率 | |||||

| 2022年 | 2023年 | 2024年 | 2022年 | 2023年 | 2024年 | |

| 汎用機械工業 | 115.8 | 110.4 | 101.2 | 2.9 | -4.7 | -7.9 |

| ボイラ・原動機 | 117.7 | 111.7 | 94.4 | 7.6 | -5.1 | -15.5 |

| (水管ボイラ) | 112.2 | 104 | 69.2 | 9.9 | -7.3 | -33.5 |

| (一般用蒸気タービン) | 89.7 | 98.6 | 54.8 | 72.5 | 9.9 | -44.4 |

| (汎用内燃機関) | 133.8 | 123.5 | 109.5 | -0.2 | -7.7 | -11.3 |

| ポンプ・圧縮機械 | 121.5 | 115.5 | 106.2 | 3.4 | -4.9 | -8.1 |

| (ポンプ) | 99.3 | 103.4 | 101.9 | -1.6 | 4.3 | -1.5 |

| (圧縮機) | 108.1 | 103.2 | 99.0 | 5.8 | -4.5 | -4.1 |

| (空気圧縮機) | 148.9 | 136.7 | 123.4 | 10.5 | -8.2 | -9.7 |

| 運搬機械 | 107.6 | 105.3 | 96.6 | 9.5 | -2.1 | -8.3 |

| (エレベータ) | 95.7 | 96.5 | 90.8 | 3.0 | 0.8 | -5.9 |

| (運搬用クレーン) | 104.6 | 99.8 | 98.1 | 1.7 | -4.6 | -1.7 |

| (コンベヤ) | 122.3 | 117.2 | 102.1 | 20.2 | -3.8 | -13.3 |

| 冷凍機・温湿調整装置 | 114.2 | 109 | 111.7 | 0.8 | -4.6 | 2.5 |

| 汎用機械器具部品 | 114.3 | 108.1 | 111.7 | -2.1 | -5.4 | 2.5 |

| (固定比減速機) | 127.9 | 124.3 | 106.7 | 4.9 | -2.8 | -14.2 |

| (軸受) | 116 | 106.1 | 100.9 | -6.7 | -8.5 | -4.9 |

| 業務用機械工業 | 112.9 | 116.2 | 112.0 | 6.5 | 2.9 | -3.6 |

| 事務用機器 | 128.8 | 114.1 | 124.3 | 32.8 | -11.4 | 8.9 |

| (複写機) | 128.8 | 114.1 | 124.3 | 32.8 | -11.4 | 8.9 |

| サービス用機器 | 93.1 | 91.7 | 82.0 | 14.5 | -1.5 | -10.8 |

| (自動販売機) | 93.1 | 91.7 | 85 | 14.5 | -1.6 | -10.6 |

| 計測機器 | 113.8 | 100.7 | 91.2 | 0.2 | -11.5 | -9.4 |

| (工業用計測機) | 102 | 95.3 | 98.3 | -3.2 | -6.6 | 3.1 |

| (精密測定機) | 139.8 | 113.9 | 86 | 3.6 | -18.5 | -24.5 |

| 分析機器・試験機 | 116.8 | 133.9 | 134.0 | 11.7 | 14.6 | 0.1 |

| (分析機器) | 121.5 | 139 | 139.7 | 16.0 | 14.4 | 0.5 |

| (試験機) | 86.8 | 101.5 | 97.5 | -16.9 | 16.9 | -3.9 |

| 光学機器・レンズ | 105.5 | 101 | 91.4 | -4.5 | -4.3 | -9.5 |

| (カメラ) | 101.4 | 104 | 82.7 | -7.1 | 2.6 | -20.5 |

業務用機械工業(表1-1-15)は2024年の生産は前年に比べて3.6%の低下となったものの水準は高い。多くの品目で生産は低下となったが、事務用機器(複写期)の生産が上昇し、分析機器・試験の生産は高水準横ばいにある。自動販売機、精密測定機、カメラの生産は低下した。

電子部品・デバイス工業(表1-1-16)は2020年からシリコンサイクルが上昇局面にはいっており、コロナ禍にもかかわらず輸出を中心とした回復があり、2020年の生産は前年を1.4%上回った。生産が上昇した唯一の業種であった。世界的な半導体需要の拡大を受けて2021年の生産は前年比11.4%と上昇したが、2022年に入ってから世界的な半導体需要の減少から早くも2022年の4~6月期より集積回路の生産は緩やかに低下したほか、電子部品の生産は2022年で前年比-21.2%、電子デバイスは同-10.3%とそれぞれ大きく低下した。2023年はシリコンサイクルの底で、電子部品・デバイス工業の2023年の生産は前年比-9.7%と大きく低下した。

2024年からシリコンサイクルが上昇局面に入ったものの前年比6.9%の上昇にとどまり、2022年、2023年の二年分の落ち込みの半分も取り戻していない。ウェイトが高い集積回路で大幅な上昇となったほか(前年比19.7%)、電子部品(前年3.0%)も上昇したが、電子デバイス(前年比―9.1%)、電子回路(前年比-3.5%)の生産は低下した。

電気機械工業(表1-1-16)では2023年まで生産は3年連続のプラスの伸びとなったが、2024年は生産が低下した。主力の回転電気機械はサーボモータや小型電動機の生産の低下から前年比-8.7%の低下となった。開閉制御装置・機器の生産は開閉制御装置の生産は上昇したが、低圧開閉スイッチの生産低下などから低下した。セパレート型エアコンの生産も寒冷地向けの販売が増加したことなどから前年比で上昇したものの、指数が90台と低水準で推移している。

その他の産業用電気機械では電力変換装置の生産が大きく低下した。2024年の電池の生産は-11.1%低下したが生産水準は高い。リチウムイオン乾電池については2023年が前年比16.9%の伸びで、生産は車載用が好調であることから指数が165.9(2020=100)と、生産水準は極めて高い状況にあったが、2024年の生産は1割以上の低下となった。一方、電子応用装置、電気計測器の生産水準は高く、なかでも電気計測器のうち半導体・IC測定器(2024年 160.1)、電子応用装置のX線装置(同127.5)の生産は2021年以降高い水準が続いている。

表1-1-16 電子部品・デバイス工業、電気機械工業、情報通信機械工業の生産推移 (暦年、2020=100、前年比伸び率、%)

| 生産指数 | 伸び率 | |||||

| 2022年 | 2023年 | 2024 | 2022 | 2023年 | 2024 | |

| 電子部品・デバイス工業 | 104.8 | 94.6 | 101.1 | -5.9 | -9.7 | 6.9 |

| 集積回路 | 110.1 | 109.4 | 131 | -0.3 | -0.6 | 19.1 |

| 電子デバイス | 97 | 74.9 | 68.1 | -10.3 | -22.8 | -10.6 |

| 電子部品 | 87.2 | 76.9 | 79.2 | -21.2 | -11.8 | 3.0 |

| 電子回路 | 119.5 | 104.3 | 100.7 | -0.2 | -12.7 | -3.6 |

| その他の電子部品 | 121.2 | 104.1 | 101.2 | 8.5 | -14.1 | -2.8 |

| 電気機械工業 | 109.5 | 110.2 | 103.4 | 1.0 | 0.6 | -6.2 |

| 回転電気機械 | 114.7 | 109.3 | 100.3 | 5.1 | -4.7 | -8.2 |

| (非標準三相誘導電動機) | 116.5 | 104.9 | 107.8 | 9.7 | -10.0 | 2.8 |

| (小型電動機) | 106.9 | 112.2 | 102.4 | 0.0 | 5.0 | -8.7 |

| (サーボモータ) | 129.1 | 95.5 | 62 | 10.6 | -26.0 | -35.1 |

| 開閉制御装置・機器 | 104.2 | 101.1 | 94 | -1.0 | -3.0 | -7.0 |

| (開閉制御装置) | 90.4 | 95.2 | 97.9 | -7.6 | 5.3 | 2.8 |

| (低圧開閉スイッチ) | 131.3 | 85.1 | 70.3 | 3.9 | -35.2 | -17.4 |

| その他の産業用電気機械 | 100.2 | 107.6 | 91.2 | 3.6 | 7.3 | -15.2 |

| (標準変圧器) | 112.7 | 112.2 | 110.3 | 10.0 | -0.4 | -1.7 |

| (電力変換装置) | 105.6 | 116.7 | 94.9 | 4.8 | 10.5 | -18.7 |

| 家事用機器 | 98.8 | 84 | 77.2 | 1.8 | -15.0 | -8.1 |

| 空調・住宅関連機器 | 99.7 | 95.7 | 95.9 | 4.5 | -4.0 | 0.2 |

| (セパレート型エアコン) | 93.6 | 92.6 | 94.1 | 2.1 | -1.1 | 1.6 |

| 配線・電球・照明機器 | 101.2 | 103.4 | 98.9 | -1.7 | 2.2 | -4.4 |

| 電池 | 122.9 | 135 | 120 | -2.1 | 9.8 | -11.1 |

| (アルカリ蓄電池) | 97.5 | 100.9 | 90.2 | -11.4 | 3.5 | -10.6 |

| (リチウムイオン蓄電池) | 142.5 | 165.9 | 141.8 | 1.6 | 16.4 | -14.5 |

| 電子応用装置 | 113.4 | 128.1 | 130.5 | -2.7 | 13.0 | 1.9 |

| (X線装置) | 127.5 | 128.8 | 127.5 | 3.1 | 1.0 | -1.0 |

| (超音波応用装置) | 102.2 | 123.2 | 119.6 | -11.4 | 20.5 | -2.8 |

| 電気計測器 | 125.7 | 125.4 | 124.5 | 2.9 | -0.2 | -0.7 |

| (電気計器) | 105.8 | 110.9 | 110.2 | 4.0 | 4.8 | -0.6 |

| (半導体・IC測定器) | 150.9 | 154.6 | 160.1 | -3.2 | 2.5 | 3.6 |

| 情報通信機械工業 | 86.8 | 90.8 | 87 | -8.8 | 4.6 | -4.2 |

| 有線通信機器 | 86.8 | 97.1 | 84.1 | -9.1 | 11.9 | -13.4 |

| 無線通信機器 | 82.7 | 71.9 | 59.2 | -16.2 | -13.1 | -17.7 |

| 民生用電子機器 | 90 | 107.1 | 105.8 | -6.9 | 19.0 | -1.2 |

| (デジタルカメラ) | 106.3 | 124.6 | 122 | 2.0 | 17.2 | -2.1 |

| (カーナビゲーションシステム) | 95.3 | 118.2 | 118.5 | -3.7 | 24.0 | 0.3 |

| 電子計算機 | 77.2 | 81.5 | 85.7 | -14.4 | 5.6 | 5.2 |

| (デスクトップ型パソコン) | 61.9 | 71.1 | 72.5 | -13.7 | 14.9 | 2.0 |

| (ノート型パソコン) | 86.6 | 88.4 | 95.8 | -14.3 | 2.1 | 8.4 |

| 情報端末装置 | 98.9 | 105.6 | 104.2 | 3.1 | 6.8 | -1.3 |

低迷していた情報通信機械工業(表1-1-16)は2023年の生産は前年を4.6%上回ったが、2024年は低下となった。民生用電子機器が生産水準を維持した。主力の電子計算機が2024年で前年比5.2%の上昇と、前年に引き続き生産が上昇した。デスクトップ型パソコンは前年比で2.0%の上昇となったが、2019年のピーク時(指数165.1)に比べれば43.9%の低い水準にとどまる。ノート型パソコンの2024年の生産も若干戻したが、これも2019年のピーク時(指数125.2)に比べれば76.5%の低い水準にとどまる。民生用電子機器ではカーナビゲーションシステムは自動車の生産回復から2023年は2割以上の上昇(前年比伸び率24.0%)となったが、2024年は横這いにとどまった。デジタルカメラも水準は高いがほぼ横ばいとなった。

自動車工業(表1-1-17)は前回の生産のピークの2018年の水準(指数123.2)から比べると2024年の生産水準は大きく低下しており、85.1%の水準にとどまっている。2021年の前年比1.2%の生産の上昇のあと2022年の生産は前年比-2.8%の低下となった。2020年以降の落ち込みの状態が3年間も続いた後、部品の供給不足の解消により2023年は前年比で14.4%の上昇となった。しかし2024年に入ると認証不正問題、台風の影響によりによる落ち込み(前年比-7.3%)を見せた。

主力の乗用車の生産は2020年の後半には急回復をみせたが、2021年に入ってからは四半期ベースで2021年7~9月期まで低下が続き2021年は前年比-3.5%の低下となった。同様の状況が2022年の前半まで続いたが、半導体不足の解消から2022年後半からの回復は急ピッチで、2023年は生産が前年比20.5%の大幅の上昇となった。しかしながら2024年は認証不正問題、台風の影響によりによる落ち込み(前年比-7.1%)を見せた。

車体・自動車部品は2021年の前年比3.5%の上昇の後、2022年は前年比-5.5%の低下となったがその後の回復は乗用車と同様に大きかったが、2024年には生産は低下した。トラックの生産は、好調な物流の影響を受けた2021年、2022年の生産水準は比較的高かったが、2023年、2024年には生産水準は低下している。一方、二輪自動車の生産は2021年以降上昇傾向にあり、2023年の生産水準は165.3(2020=100)と高く、2024年の生産水準は低下したものの148.5と高水準にある。

表1-1-17 自動車工業、輸送機械工業(除く自動車工業)の生産推移 (暦年、2020=100、前年比伸び率、%)

| 生産指数 | 伸び率 | |||||

| 2022年 | 2023年 | 2024年 | 2022年 | 2023年 | 2024年 | |

| 自動車工業 | 98.9 | 113.1 | 104.8 | -2.8 | 14.4 | -7.3 |

| 乗用車 | 95.1 | 114.6 | 106.5 | -1.5 | 20.5 | -7.1 |

| トラック | 118.8 | 113.9 | 103 | -0.3 | -4.1 | -9.6 |

| 車体・自動車部品 | 97.8 | 109.6 | 102 | -5.5 | 12.3 | -7.1 |

| 二輪自動車 | 150.6 | 165.3 | 148.5 | 8.3 | 9.8 | -10.2 |

| 輸送機械工業(除、自動車工業) | 91.3 | 103.1 | 113.9 | 11.3 | 12.9 | 10.5 |

| 産業車両 | 125 | 117.4 | 112.1 | 5.7 | -6.1 | -4.5 |

| (フォークリフトトラック) | 116.6 | 96.9 | 90.9 | 6.0 | -17.0 | -6.2 |

| 航空機部品 | 93.3 | 124 | 152.8 | 34.4 | 32.9 | 23.2 |

| (航空機用機体部品) | 60.9 | 87.3 | 88.5 | 11.9 | 43.1 | 1.4 |

| (航空機用発動機) | 109 | 141.8 | 184.1 | 42.1 | 30.1 | 29.8 |

| 船舶・同機関 | 81.8 | 84.3 | 84.5 | -3.3 | 3.1 | 0.2 |

| (舶用ディーゼル機関) | 103.6 | 107.2 | 105 | 10.7 | 3.5 | -2.1 |

輸送用機械(除、自動車工業)(表1-1-17)の生産は3年連続の上昇となった。2022年は前年に比べて11.3%上昇したのち、2023年は前年比で12.9%の上昇とこれまでの低水準を取り戻した格好となり、2024年は更に伸長した。2022年にかけて好調に推移した物流の動きを受けて産業車両(主にフォークリフトトラック)の生産は2021年の10.2%の上昇となり、2022年にも6.0%上昇したものの2023年以降は大きく低下した。この傾向は2024年も続いている。航空機部品は2021年の輸出の不振による前年比30.6%の低下の後、2022年は前年比で34.4%の上昇のあと、2023年も前年比32.9%の大幅の上昇となり、2024年も勢いが続いている。特に航空機発動機の生産の伸びが大きい。船舶・同機関は低水準が続いているが、舶用ディーゼル機関の生産水準は比較的高い。

最後にトランプ関税に関連して2024年の日本の貿易実態について簡単に触れる(表1-1-18~表1-1-20)。まず主要国向け別の輸出・輸入額及び差引額(貿易黒字)を見ると、輸出は米国、中国向けが1,2位を占めている。中国向けは大きな赤字幅であるが、米国向けはそれ以上の大きな黒字幅となっている。中東向けは原油の輸入が多く、大きな貿易赤字となっている。

表1-1-18 2024年主要国向け別輸出入額 (10億円)

| 輸出額 | 輸入額 | 差引額 | |

| 総 額 | 107,091 | 112,424 | -8,333 |

| アジア | 56,871 | 53,844 | 3,027 |

| 中国 | 18,865 | 25,301 | -6,436 |

| 台湾 | 6,869 | 4,620 | 2,249 |

| 韓国 | 7,027 | 4,758 | 2,270 |

| インド | 2,605 | 974 | 1,631 |

| 大洋州 | 3,055 | 8,903 | -5,848 |

| オーストラリア | 2,420 | 8,000 | -5,580 |

| 北米 | 22,985 | 14,634 | 8,351 |

| 米国 | 21,295 | 12,653 | 8,642 |

| 中南米 | 4,678 | 4,973 | -295 |

| 西欧 | 11,936 | 13,745 | -1,810 |

| ドイツ | 2,629 | 3,222 | -593 |

| 英国 | 1,701 | 1,201 | 500 |

| フランス | 1,003 | 1,674 | -670 |

| 中東欧・ロシア等 | 2,054 | 1,976 | 79 |

| 中東 | 4,192 | 12,974 | -8,782 |

| アフリカ | 1,320 | 1,374 | -54 |

(出所)財務省「貿易統計」から作成

次に商品別に輸出を見ると、自動車が約18兆円と断然多い。半導体製造装置がシリコンサイクル回復の影響により大きく増加し、また半導体等電子部品も6兆円を超え、両者を合わせた半導体関連では10.5兆円と自動車の6割の水準となっている。業種別では輸送用機器に次いで発電・化学プラント、半導体製造装置、建設機械等の一般機械が位置し、電気機器の輸出額を上回っている。

米国向け輸出については、業種別の輸出額はこの順で多い。品目別では自動車(米国向け輸出の全世界輸出に占める比率は33.6%)、自動車の部分品(同30.9%)、原動機、建設用・鉱山機械(同50.6%)の輸出額が多く、半導体製造装置(米国向け輸出の全世界に占める比率は11.8%)、鉄鋼(同6.9%)の輸出は多くはない。

表1-1-19 2024年主要商品別輸出額 (10億円)

| 輸出額 | 米国向け輸出額 | 米国向け比率 | |

| 総 額 | 107,091 | 21,295 | 19.9 |

| 食料品 | 1,178 | 213 | 18.1 |

| 原料品 | 1,762 | 95 | 5.4 |

| 鉱物性燃料 | 1,344 | 28 | 0.6 |

| 化学製品 | 11,849 | 1,517 | 12.8 |

| 医薬品 | 1,334 | 411 | 31.0 |

| 原料別製品 | 11,989 | 1,371 | 11.4 |

| 鉄鋼 | 4,395 | 303 | 6.9 |

| 一般機械 | 19,223 | 4,946 | 25.7 |

| 原動機 | 2,891 | 1,090 | 37.7 |

| 電算機類 | 380 | 136 | 35.8 |

| 半導体製造装置 | 4,496 | 530 | 11.8 |

| 金属加工機械 | 1,074 | 251 | 23.4 |

| 建設用・鉱山機械 | 1,768 | 895 | 50.6 |

| 電気機器 | 17,923 | 2,879 | 16.1 |

| 半導体等電子部品 | 6,075 | 266 | 4.4 |

| 重電機器 | 1,567 | 494 | 31.5 |

| 電気計測機器 | 2,008 | 420 | 20.9 |

| 輸送用機器 | 24,488 | 7,670 | 31.3 |

| 自動車 | 17,909 | 6,026 | 33.6 |

| 自動車の部分品 | 3,978 | 1,231 | 30.9 |

| 二輪自動車 | 500 | 122 | 24.4 |

| 航空機類 | 308 | 236 | 79.6 |

| 船舶 | 1,443 | 14 | 0.9 |

| その他 | 17,336 | 2,574 | 14.8 |

| 科学光学機器 | 2,716 | 590 | 21.7 |

(注)電算機類は、「貿易統計」上では一般機械に含まれる。

(出所)財務省「貿易統計」から作成

最後に米国向けの商品別輸出入額及び差引額(貿易黒字)を見ると、輸送用機器での自動車の黒字額が大きく、全体の黒字額の7割弱を占めている(自動車の部分品と合わせれば8割を超える)。航空機類は輸入超過。一般機械、電気機器とも黒字。一般機械では原動機が輸出入額の差額がほぼゼロ、電算機類はデータセンター向けの業務用サーバーの需要増から赤字となっている。電気機器では、半導体電子部品で輸出入額の差額がほぼゼロで、重電機器は黒字幅が大きい。原料別製品では、鉄鋼は輸入が少なく、黒字幅が大きい。

食料品、鉱物性燃料は赤字幅が大きい。化学製品は赤字で、医薬品の大きな赤字が目立つ。

表1-1-20 2024年米国向け主要商品別輸出入額 (10億円)

| 輸出額 | 輸入額 | 差引額 | |

| 総 額 | 21,295 | 12,667 | 8,628 |

| 食料品 | 213 | 1,818 | -1,605 |

| 原料品 | 95 | 740 | -645 |

| 鉱物性燃料 | 28 | 1,936 | -1,908 |

| 化学製品 | 1,517 | 2,298 | -781 |

| 医薬品 | 411 | 1,146 | -735 |

| 原料別製品 | 1,371 | 461 | 910 |

| 鉄鋼 | 303 | 25 | 278 |

| 一般機械 | 4,946 | 2,089 | 2,857 |

| 原動機 | 1,090 | 1,077 | 13 |

| 電算機類 | 136 | 348 | -212 |

| 電気機器 | 2,879 | 1,316 | 1,563 |

| 半導体等電子部品 | 266 | 261 | 5 |

| 重電機器 | 494 | 60 | 434 |

| 電気計測機器 | 420 | 277 | 143 |

| 輸送用機器 | 7,670 | 710 | 6,960 |

| 自動車 | 6,026 | 153 | 5,873 |

| 自動車の部分品 | 1,231 | 55 | 1,176 |

| 航空機類 | 236 | 484 | -248 |

| その他 | 2,574 | 1,297 | 1,277 |

| 科学光学機器 | 590 | 545 | 45 |

(注)電算機類は、「貿易統計」上では一般機械に含まれる。

(出所)財務省「貿易統計」から作成

〔近藤 正彦 元中央大学・立教大学兼任講師〕

1.2 工業研究

1.2.1 研究費、研究者数の動き

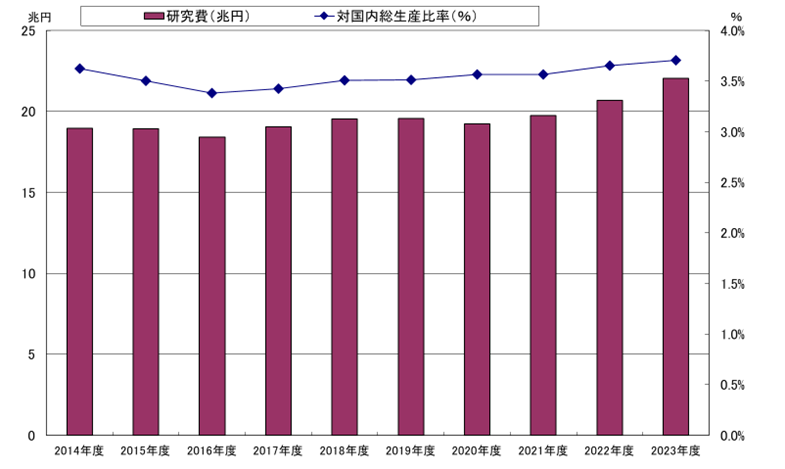

図1-2-1に研究費総額と対国内総生産比率を示す.2023年度の研究費総額は22兆497億円(前年度比6.5%増)で、国内総生産に対する比率は3.7%である。

図1-2-1 研究費総額とその対国内総生産比率(1)

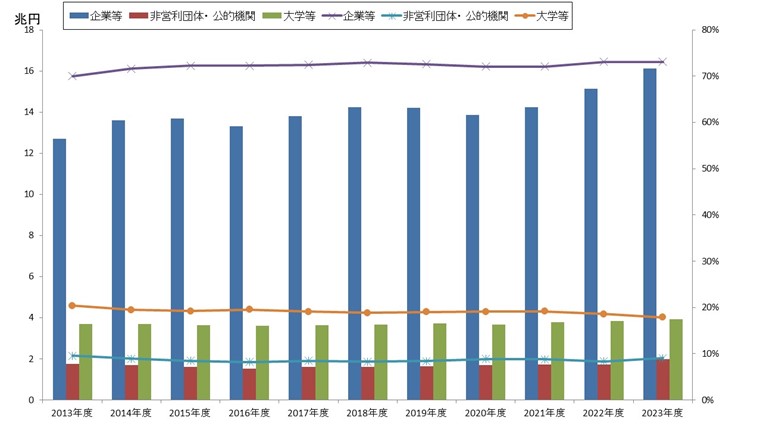

図1-2-2 研究主体別の研究費と研究費総額に対する割合(1)

図1-2-2は研究主体別研究費の額と研究費総額に対する割合の年度による変化を示している。2023年度の研究費総額の73.1%を占める企業等の研究費は前年度比6.5%の増加、研究費総額の9.0%を占める非営利団体・公的機関の研究費は前年度比0.15%の増加、17.9%を占める大学等の研究費は2.5%増となっている。

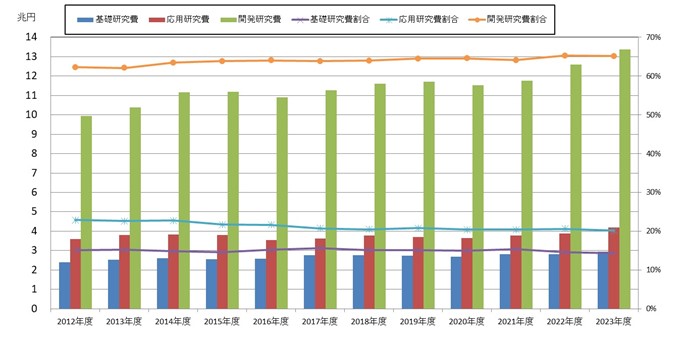

図1-2-3は、自然科学に使用した研究費を基礎研究費、応用研究費、開発研究費に分類した性格別の研究費の額と自然科学に使用した研究費全体に占める割合の年度ごとの変遷を示している。企業等で行われる開発研究費が最も多く、2023年度は13兆3812億円と自然科学に使用した研究費全体の65.2%を占め、基礎研究費は2兆9519億円で14.4%、応用研究費は4兆2019億円で20.5%を占めている。

図1-2-3 性格別研究費とその割合(1)

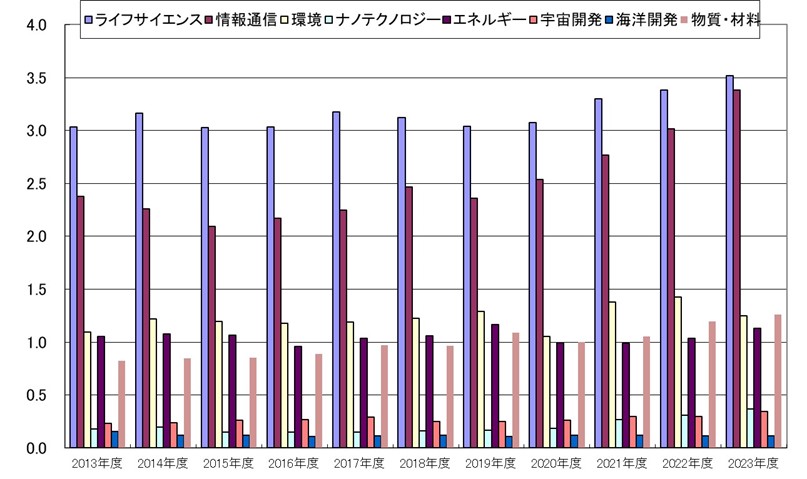

図1-2-4 特定目的別研究費(1)

図1-2-4は、2023年度の研究費のうち、特定の目的のために使用した研究費の額を示している。ライフサイエンス分野が3兆5209億円で研究費全体に占める割合が16.0%、情報通信分野が3兆3838億円で15.3%、環境分野が1兆2488億円で5.7%、物質・材料分野が1兆2617億円で5.7%、エネルギー分野が1兆1299億円で5.1%などとなっている。前年度との比較では、ナノテクノロジー分野が18.1%、宇宙開発分野が15.0%、情報通信分野が12.3%の増となっている。

企業における2023年度の研究費を産業大分類別にみると、「製造業」が12兆7884億円と研究費全体に占める割合が90.3%と最も多く、次いで「学術研究、専門・技術サービス業」が9493億円(同6.7%)、「情報通信業」が6476億円(同4.6%)となっている。

表1-1-1は、2023年度の企業における研究費のうち自然科学に使用した研究費を産業大分類別に、研究費総額、基礎研究費、応用研究費、開発研究費に分けて示している。自然科学に使用した研究費は、全産業で前年度比6.%増、「情報通信業」では11.7%減である。製造業の中では「輸送用機械器具製造業」が最も多い4兆3696億円、前年度比8.9%増であり、2023年度に自然科学に使用した研究費総額の29.0%を占めており、その87.2%が開発研究に使われている。

表1-1-1 産業大分類別の自然科学に使用した企業の研究費総額及び比率(1)

| 自然科学に使用した研究費 | 2023年度 | 総額に対する比率 | 前年度比 | |||||||||

| 産業別 | 総額 | 基礎研究費 | 応用研究費 | 開発研究費 | 総額 | 基礎研究費 | 応用研究費 | 開発研究費 | 総額 | 基礎研究費 | 応用研究費 | 開発研究費 |

| 億円 | 億円 | 億円 | 億円 | % | % | % | % | % | % | % | ||

| 全産業 | 159978 | 11094 | 25052 | 123832 | 100.0% | 6.9 | 15.7 | 77.4 | 6.0 | 7.1 | 6.4 | 5.8 |

| 製造業 | 137518 | 9842 | 22423 | 105253 | 86.0% | 7.2 | 16.3 | 76.5 | 7.5 | 12.0 | 6.4 | 7.4 |

| 輸送用機械器具製造業 | 43696 | 2329 | 3260 | 38107 | 27.3% | 5.3 | 7.5 | 87.2 | 8.9 | 21.2 | 18.8 | 7.5 |

| 情報通信機械器具工業 | 8553 | 428 | 1887 | 6239 | 5.3% | 5.0 | 22.1 | 72.9 | 3.2 | -8.0 | 1.6 | 4.5 |

| 医薬品製造業 | 15386 | 3042 | 2988 | 9356 | 9.6% | 19.8 | 19.4 | 60.8 | 7.6 | 12.0 | 3.6 | 7.5 |

| 電気機械器具製造業 | 9843 | 394 | 3010 | 6439 | 6.2% | 4.0 | 30.6 | 65.4 | 5.6 | 0.3 | 16.8 | 1.4 |

| 業務用機械器具製造業 | 7619 | 608 | 697 | 6313 | 4.8% | 8.0 | 9.1 | 82.9 | -2.4 | 12.4 | -2.0 | -3.7 |

| 電子部品・デバイス ・電子回路製造業 |

13703 | 202 | 2744 | 10757 | 8.6% | 1.5 | 20.0 | 78.5 | 11.3 | 11.6 | 6.2 | 12.7 |

| 化学工業 | 10275 | 964 | 2598 | 6713 | 6.4% | 9.4 | 25.3 | 65.3 | 7.5 | 17.0 | 8.0 | 6.1 |

| 生産用機械器具製造業 | 8300 | 340 | 1116 | 6844 | 5.2% | 4.1 | 13.4 | 82.5 | 20.9 | 38.8 | -10.6 | 27.4 |

| はん用機械器具製造業 | 3517 | 294 | 370 | 2853 | 2.2% | 8.4 | 10.5 | 81.1 | 8.1 | 13.5 | 10.1 | 7.3 |

| 食料品製造業 | 2529 | 350 | 676 | 1504 | 1.6% | 13.8 | 26.7 | 59.5 | 4.9 | 6.4 | 6.0 | 4.2 |

| 情報通信業 | 5721 | 40 | 260 | 5421 | 3.6% | 0.7 | 4.5 | 94.8 | -11.7 | -39.4 | 11.6 | -12.2 |

| 卸売業 | 4293 | 410 | 556 | 3327 | 2.7% | 9.6 | 13.0 | 77.5 | -0.1 | -39.7 | 31.1 | 4.2 |

| 学術研究,専門・技術サービス業 | 9395 | 594 | 1247 | 7554 | 5.9% | 6.3 | 13.3 | 80.4 | -1.0 | -7.2 | -4.1 | 0.0 |

図1-2-5は男性研究者と女性研究者の数を示している。1999年度に7.6万人であった女性研究者は、年々増加し、2023年度には18.28万人になり、まだ割合は少ないものの全研究者の18.5%となっている。

図1-2-6は職種別研究関係従業者数の推移を示す。研究者が91.0万人(全体に占める割合79.9%),研究事務その他の関係者が9.6万人(同8.4%)、研究補助者が7.5万人(同6.6%)、技能者が5.7万人(同5.0%)となっており、前年比で、研究補助者が2.2%増、研究事務その他の関係者が4.5%減、研究者が0.3%減、技能者が5.7%減となっている。

図1-2-5 男性研究者と女性研究者の数(1)

図1-2-6 職種別研究関係従業者数(1)

1.2.2 国際技術交流(技術貿易)の動き

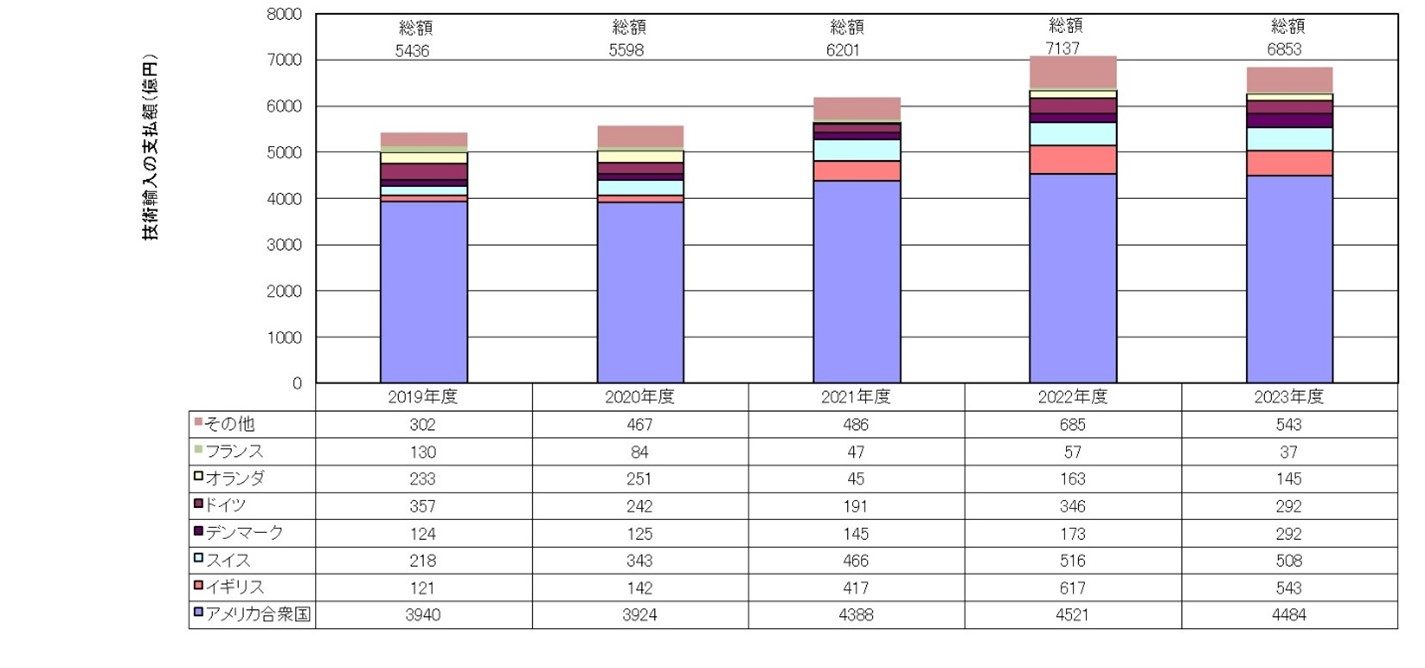

図1-2-7は諸外国との特許、ノウハウなどの技術の提供及び受入れである技術輸出の受取額と技術輸入の支払額を示している。2023年度の技術輸出の受取額は5兆476億円で前年度に比べ1.0%増であり、3年連続で増加した。このうち海外の親子会社からの受取額の受取額全体に占める割合は73.6%であり3兆7153億円となっている。技術輸入の支払額は6858億円で前年度に比べて3.9%減であり、3年連続の増から減に転じた。このうち海外の親子会社への支払額は支払額全体に占める割合が37.3%であり2557億円となっている。

図1-2-7 技術輸出受取額と技術輸入額(1)

図1-2-8は相手国別の技術輸出の受取額、図1-2-9は相手国別の技術輸入の支払額を示している。いずれもアメリカ合衆国相手が最も多く、技術輸出の受取額は1兆9982億円で前年度比26.6%増であり、受取額全体に占める割合は39.6%、支払額は4484億円で0.8%減であり、支払額全体に占める割合は65.4%となっている。また、技術輸出の受取額は、中国、イギリス、タイ、インドが2~5位を占め、中国が6131億円で前年度比4.2%増、イギリスが5226億円で8.7%増、タイが3948億円で前年度比1.0%の減、インドが2312億円で前年度比25.7%増となっている。技術輸入の支払額は、アメリカ合衆国の他にはイギリス、スイス、デンマーク、ドイツなどヨーロッパ諸国が多い。

図1-2-8 国別の技術輸出の受取額(1)~(6)

図1-2-9 国別の技術輸入の支払額(1)~(6)

〔手塚 明 産業技術総合研究所〕